Te mostramos distintas alternativas en dólares para que puedas armar tu cartera de inversión en base a tus objetivos y tolerancia al riesgo.

Dejando de lado el dólar MEP, que resulta una buena alternativa para dolarizar, sin riesgo, aunque sin rendimientos, tenemos disponibles en el mercado local una serie de Obligaciones Negociables (ONs) y Fondos comunes de Inversión (FCI).

Las Obligaciones Negociables son bonos emitidos por empresas que necesitan financiamiento. A cambio ofrecen un interés. Como todo instrumento de renta fija, antes de invertir se conoce este interés, con qué frecuencia se cobrará, la moneda, cómo devolverá la empresa el capital (amortización), que puede ser en cuotas a lo largo de la vida del bono o al vencimiento (bonos bullet).

Si bien, quien compra este tipo de instrumento lo hace para mantenerlo hasta su vencimiento e ir cobrando los intereses, se pueden vender antes ya que la mayoría cuenta con un mercado líquido. Actualmente, son muy demandados por inversores que quieren tener un flujo cierto de dólares por algún tiempo, con riesgo privado (evitando riesgo soberano, aunque no argentino).

Perfil conservador

Pan American Energy: se dedica a la exploración y producción de petróleo y gas, refinación de petróleo y distribución. Es la segunda productora, la primera exportadora de petróleo del país y la tercera empresa más importante en lo que es refinado. Su controlante tiene operaciones en Bolivia y México, con lo que se mitiga el resigo argentino. La ON PNDCD con vencimiento en abril de 2027 paga intereses anuales del 9.13% y devuelve el capital en cuotas, a partir de abril de 2025. Rinde 5.25%.

Pampa Energía: es la empresa privada de energía más grande de nuestro país y líder en generación de energía eléctrica. También se dedica a la producción de gas no convencional, siendo la tercera a nivel país. La integración vertical de sus operaciones le permite alcanzar mayor eficiencia. La diversificación de segmentos permite mitigar riesgos regulatorios de cada actividad. La ON MGCOD vence en diciembre de 2026, paga cupón anu0al de 9.5%, de manera semestral y tiene amortizaciones en cuotas. Es ley local y rinde 5.25%.

Perfil moderado

Telecom: es la empresa de telecomunicaciones más grande del país, con más de 30 millones de usuarios. Las altas barreras de entrada hacen que sea líder en su sector. Ofrece 4 servicios (telefonía fija, móvil, internet y tv por cable) con mucho potencial en la venta cruzada de estos servicios. Lidera la inversión en tecnología 5G. La ON TLC5D paga 8.5% de intereses anuales de manera semestral y el capital lo devuelve en cuotas. Vence en agosto de 2025. Rinde 7.4%.

Compañía General de Combustibles (CGC): empresa del grupo Corporación América, que se dedica a la exploración y producción de hidrocarburos. Es la sexta empresa productora de gas del país. La alta dependencia por el gas natural que tiene nuestro país, sumado a la cartera diversificada de la empresa, respaldan la demanda. Su título CP17D vence en marzo de 2025, rinde 6,1%, con cupones trimestrales de 8,5% anual. También devuelve el capital en cuotas.

Cresud: se dedica a la producción de granos y carnes y participa en negocios inmobiliarios (compra/venta de campos) a través de subsidiaria IRSA. Junto con petróleo, el campo es el principal generador de divisas genuinas del país. Sus negocios diversificados mitigan los riesgos sectoriales. La ON CS38D paga intereses anuales del 8%, cada 6 meses y devuelve el capital al vencimiento, en marzo de 2026. Rinde 5.7%.

IRSA propiedades: es la mayor empresa argentina inversora en bienes raíces y la única que cotiza en las bolsas local y de EEUU. Tiene participaciones en otras empresas, como, por ejemplo, en Banco Hipotecario (29.91%) o Cresud, Bacs. La ON IRCFD paga intereses anuales de 8.75% de manera semestral, devolviendo el capital en cuotas. Vence en junio de 2028 y rinde 7.4%.

Perfil agresivo

Genneia: se dedica a la generación de energía eléctrica, térmica y de fuentes renovables. Es la principal generadora de energía renovable del país. Aporta el 24% de la capacidad instalada de energía eólica del país y el 8% de la solar. Cuenta con parques eólicos Rawson, Trelew, Madryn, Chubut Norte, Villalonga, entre otros. El 87% de sus ingresos provienen de la generación de energía de fuentes renovables. Sus contratos con CAMMESA están en dólares, lo que genera estabilidad y previsión en el cashflow. Actualmente está en un proceso de desapalancamiento gradual iniciado en 2018, cuando realizó las mayores inversiones en infraestructura. Es un bono verde garantizado. La ON GNCXD vence en septiembre de 2027, paga intereses anuales de 8.75%, semestrales y devuelve el capital en cuotas. Rinde 8.7%.

YPF: empresa de energía más grande de Argentina, siendo la mayor productora de hidrocarburos del país, con una participación del 35%. También se dedica a la exploración y producción, refinación y distribución de hidrocarburos, además del transporte y comercialización de gas. Tiene filiales en Bolivia, Chile y Brasil, que representan aproximadamente el 10% de los ingresos. Las reservas de Vaca Muerta, que actualmente representan el 39% de las reservas de YPF son la principal fuente de crecimiento de la producción. Su ON YCA6P paga cupones anuales de 8.5% de manera semestral y devuelve el capital en cuotas. Vence en julio de 2025 y rinde 12.4%. Nótese que respecto a otras petroleras, rinde bastante más. Esto tiene que ver con el riesgo asociado a ser una empresa con participación estatal.

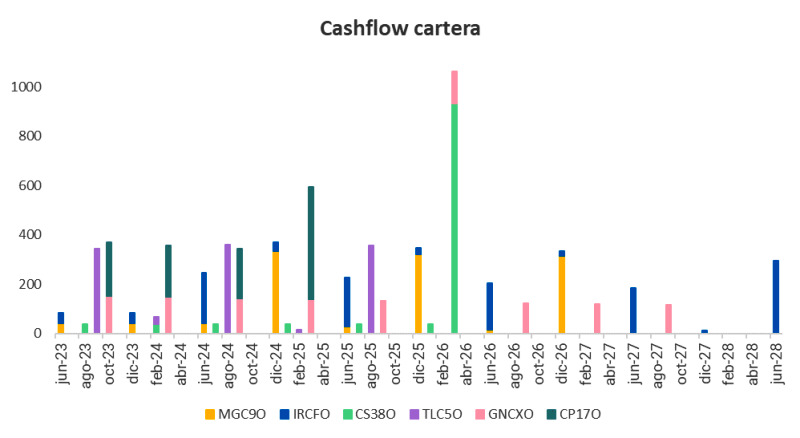

Supongamos que tenemos USD 6.000 y lo distribuimos entre las ONs de Pampa, Genneia, Cresud, IRSA, CGC y Telecom para obtener una cartera diversificada por sectores. Tendremos el siguiente flujo de efectivo en dólares:

Para montos menores están disponibles los FCI que invierten en este tipo de instrumentos, donde tienen liquidez entre 48 y 72 horas.

Natalia Colombo

Asesora financiera