Análisis semanal de ganadería y finanzas por Rosgan, mercado ganadero.

ANÁLISIS GANADERÍA POR ROSGAN

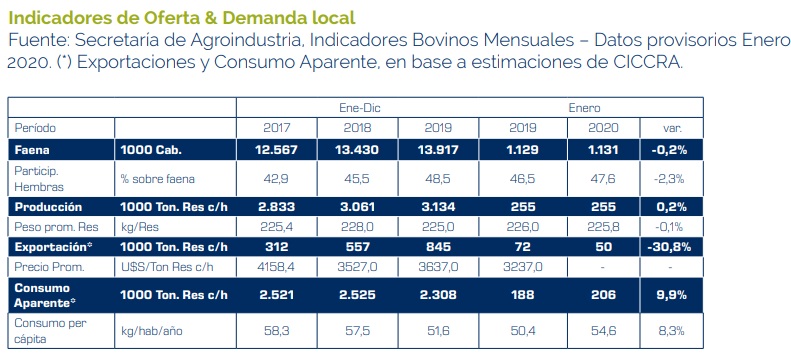

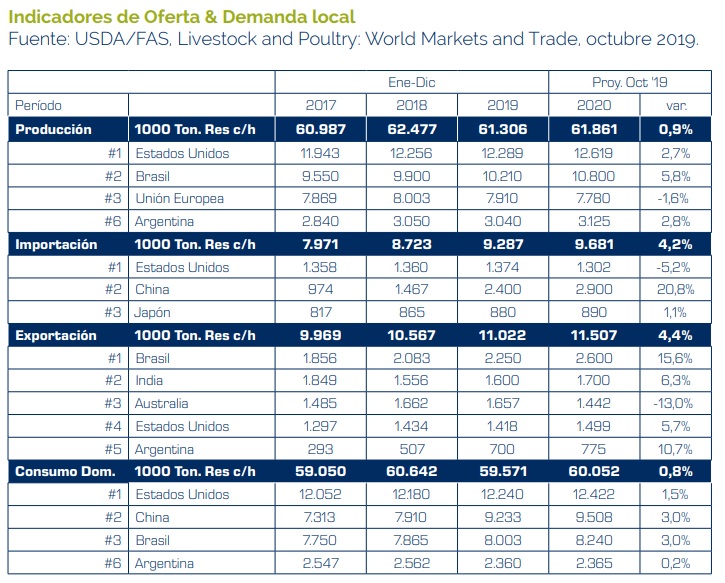

Mediante un razonamiento económico simple podríamos decir que, ante el excedente de oferta que ha liberado la exportación producto de la caída de las compras chinas y la crisis de poder adquisitivo que aún enfrenta el consumo interno, el mercado ya debería haber comenzado a ajustar vía precios.

Es decir, la absorción de este excedente de oferta por parte del mercado doméstico debería estar concretándose a un menor nivel de precio.

Sin embargo, la reacción del consumo no ha sido la esperada. Los precios de la carne vacuna al mostrador han estado subiendo en los últimos meses por encima de la inflación. De acuerdo a los relevamientos de precios minoristas realizado mensualmente por el IPCVA (Instituto de Promoción de Carne Vacuna Argentina), el precio promedio de los distintos cortes de carne vacuna ha estado registrando alzas de entre 2 y 5 puntos por encima de la inflación desde el mes de noviembre del año pasado. En el último relevamiento de enero de 2020 el precio de la carne registró una nueva corrección del 7,4% mensual contra una tasa de inflación que se ubicó apenas en el 2,3%. Para el mes de febrero que acaba de cerrar, si bien todavía no se conocen las mediciones finales, sabemos que el precio de la carne al mostrador siguió corrigiendo a tasas que probablemente terminen repitiendo la performance de enero contra una inflación que, de acuerdo a las expectativas del mercado, se mantendría relativamente estable o con leves aumentos respecto de enero.

Entonces, ¿a qué responde concretamente esta suba siendo que el consumo aún no ha logrado recomponer plenamente su poder adquisitivo, más allá del ingreso adicional que representan usualmente los aguinaldos de fin de año o incluso los programas de ayuda específicos orientados a los sectores de ingresos más bajos?.

Para hallar la respuesta a este comportamiento debemos analizar no tanto el excedente total que estaría absorbiendo –de manera aparente- el mercado interno sino la composición de esa oferta.

Actualmente, existe un faltante de esa hacienda liviana que mayoritariamente prefiere el consumo y es el que precisamente se estaría trasladando a precios.

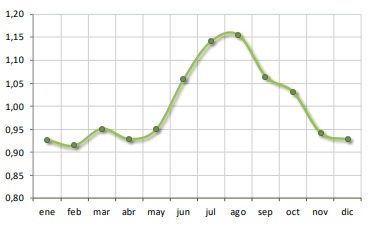

Si bien la faena en Argentina es sumamente estable, la dinámica de las distintas categorías tiene sí su propia estacionalidad. En el gráfico adjunto se puede observar el comportamiento de la faena mensual de terneros durante un período de 10 años, medida como índice en relación a un promedio enero-diciembre=100. De la serie se ha incluido el 2019, debido los cambios introducidos en la clasificación de la faena.

Gráfico 1: Estacionalidad de la faena de la categoría Terneros.

[Faena mensual para el período 2009-2018, con EneDic =100, en base a datos del Ministerio de Agricultura, Ganadería y Pesca de la Nación].

De este modo, notamos que la oferta de terneros suele ser escasa desde diciembre-enero hasta casi el final de la zafra, en abril-mayo, con índices que fluctúan entre los 90 a 95 puntos. Luego, alcanza su pico en los mes meses julio-agosto, con 114 a 115 puntos, siempre en relación a un promedio anual de 100. Sin embargo, este patrón estacional se ha estado alterando desde el año pasado. Si bien resulta dificultoso el análisis de una serie continua hasta la fecha dados los cambios introducidos en la clasificación de la faena, tomando la categoría machos de 2 dientes, vigente a partir de abril del 2019, vemos que el pico de faena en 2019 se produce con cierto corrimiento respecto de su estacionalidad histórica. Si bien durante los meses de julio-agosto se observa un leve incremento en la faena de esta categoría, posteriormente, durante el último trimestre del año vuelve a registrar un segundo pico y esta vez más pronunciado que escapa claramente a su comportamiento estacional.

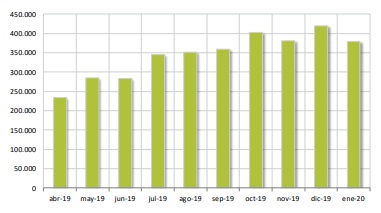

Gráfico 2: Faena mensual de Machos de 2 Dientes.

[Cabezas faenadas por mes, en base a datos del Ministerio de Agricultura, Ganadería y Pesca de la Nación, clasificados por dentición].

Este corrimiento de la oferta de terneros responde claramente a una prolongación del período de recría. Es decir, no se trata de un faltante estructural ya que se está produciendo lo mismo, pero más lentamente. El porqué de este cambio, se explica directamente por la baja rentabilidad que ofrece hoy un sistema de engorde intensivo, a base de maíz. Esto genera que los feedlots pierdan capacidad de reposición, y desde el lado del criador exista un mayor incentivo a retener los terneros, extendiendo las recrías a campo.

Aun así, la faena del mes de enero para este renglón resultó en 380.133 animales, 10% menos que en diciembre. Si tomamos la serie anterior para la categoría terneros, vemos que en enero de 2019 la caída respecto de diciembre fue de apenas el 5% mensual. Con lo cual, queda en evidencia la falta de hacienda liviana que comentábamos inicialmente, producto de la escasa oferta de animales que saliendo de los feedlots.

Este faltante sin dudas repercute en el precio de la hacienda en pie. Si tomamos como referencia la categoría de novillitos livianos del Mercado de Liniers (300 a 390kg), vemos que en los últimos 3 meses su valor registró una suba –a valores corrientes- del 18% contra un índice general (IGML) que avanzó un 6% en el mismo período.

Volviendo a los valores de la carne al mostrador, es cierto que el precio de la carne al público ha tenido una importante recomposición. Tomando los datos del IPCVA, para los últimos 12 meses medidos desde enero, el precio de la carne vacuna subió un 60,9% mientras que el aumento general de precios medido por el INDEC a través del IPC (Indice de Precios al Consumidor) registró una tasa del 52,9% interanual. Es decir, que el precio de la carne al mostrador logró una recomposición de 8 puntos respecto de la inflación. Sin embargo, el precio de la hacienda liviana en Liniers durante el mismo período avanzó un 65,3% que, contra inflación, supone una recomposición de más de 12 puntos, y si lo medidos contra el IGML (Indice General Mercado de Linier) –que lleva implícito el efecto de otras categorías traccionadas hasta hace pocos meses fuertemente por la exportación- la brecha se amplía a 17 puntos sobre la inflación.

Es decir, el escaso poder adquisitivo de los salarios, hace que los precios al mostrador no logren acompañar plenamente la suba que sí ha estado registrando la hacienda en pie, llevando a algunos eslabones intermediarios de la cadena a asumir parte de este costo.

Con los márgenes que ha estado cerrando la industria exportadora hasta el derrumbe de China, parte de esta absorción podía ser asimilada sin mayores inconvenientes. Sin embargo, con una industria ya más dependiente del mercado doméstico, esta presión en algún punto deberá trasladarse o bien al mostrador, si es que el consumo así lo permite, o bien corrigiendo hacia atrás, sobre la hacienda en pie.

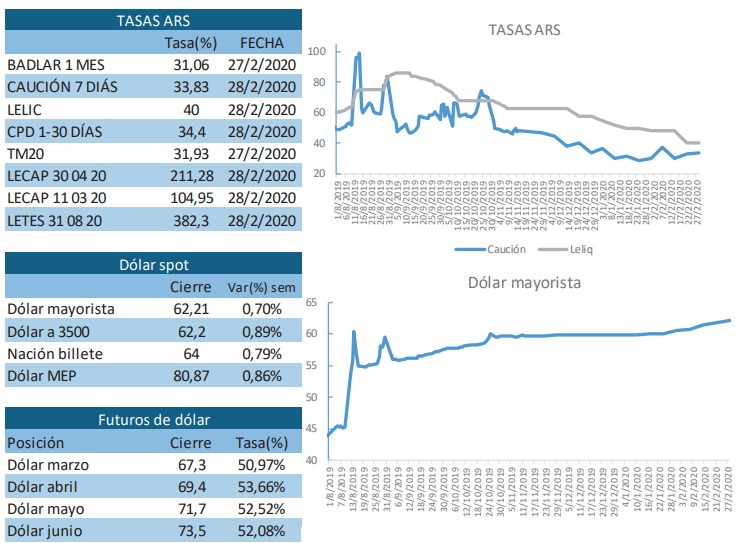

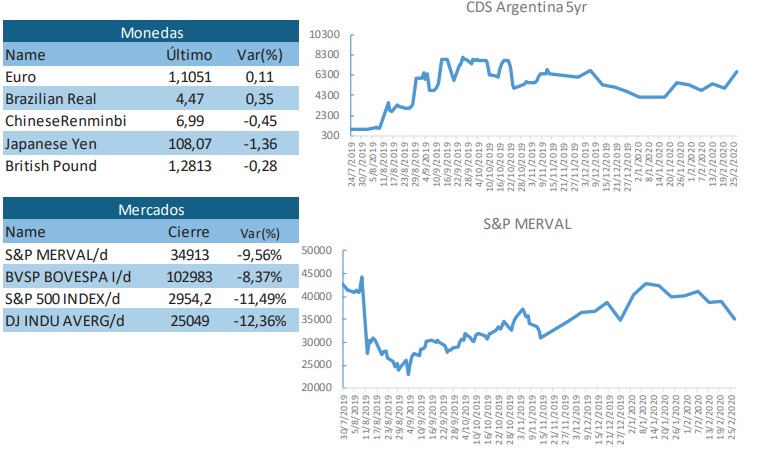

Transcurridos ya casi tres meses de la nueva gestión, las principales variables de la economía real deberían comenzar a moverse. Hasta el momento, en medio de una ley de emergencia económica, con congelamiento de tarifas y acuerdos de precios, el mercado no ha tenido grandes sobresaltos. Sin embargo, marzo será un mes para estar muy atentos ante las definiciones de los principales costos tanto laborales e impositivos como de insumos y servicios en general.

Marzo, a su vez, es un momento clave para el ciclo ganadero donde comienza a volcarse gran parte de la zafra de terneros. Los valores que se definan en estos meses serán cruciales para determinar el margen de los eslabones primarios de la cadena y a partir de allí disparar una serie de correcciones en términos de expansión o retención, que tendrán su impacto ya sobre el mediano y largo plazo.

ANEXO ESTADÍSTICO

INDICADORES ECONÓMICOS

CLICK para más información.

Fuente: ROSGAN