Por Salvador Di Stefano

Asesor en Negocios, Económico y Financiero tanto de empresas de la ciudad y la región; como de individuos y empresas familiares ligadas al comercio, industria y campo.

Como si fuera un Banco Central de la edad media, Guido Sandleris cambia las reglas de juego sin previo anuncio, llevando imprevisibilidad a los inversores. El sendero de precios del dólar se modifica, y de tener un tipo de cambio competitivo se busca un tipo de cambio bajo, castigo a exportadores.

El presidente del Banco Central República Argentina rompió de un día para el otro, sin avisar y preanunciar, las reglas que el mismo había establecido para el mercado cambiario. Casi una decisión monárquica dejando atrás un esquema monetario, y reemplazándolo por otro diametralmente distinto. Cambió de caballo en la mitad del rio, sin importar si el sector privado había tomado decisiones bajo la regla anterior. Todo un ejemplo de imprevisibilidad en el manejo monetario y cambiario, que afecta a todos los negocios de la economía.

Hasta ayer la inflación era solo un fenómeno monetario, y era fundamental actualizar el tipo de cambio para no caer en retrasos cambiarios. Sin embargo, en el mes de febrero nos anticipó que la mayor inflación era producto del aumento de precios regulados, incremento en la carne producto del ciclo ganadero y recomposición de márgenes de algunos sectores de la economía. También nos ilustró con la reseña histórica, la inflación en argentina fue superior al 20% anual en 12 de los últimos 20 años, y en solo 17 de los últimos 75 años fue menor al 10%. Olvido decir que la mayoría de estos años fue durante la convertibilidad.

El presidente del Banco Central resolvió:

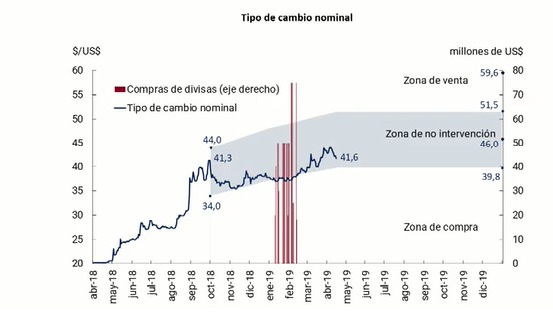

1) Congelar la actualización de las bandas de la zona de no intervención, esto implica que el dólar tendrá un piso en $ 39,8 y un techo en $ 51,5 hasta fin de año.

2) Hasta el 30 de junio no intervendrá en el mercado para mantener la cotización del dólar en el piso de la banda. Esto implica que si el tipo de cambio baja de $ 39,80 el Banco Central no comprara hasta el 30 de junio, cuando nos acerquemos a dicha fecha comunicara que haría a futuro.

3) La base monetaria quedará congelada hasta el 30 de junio próximo.

4) El Banco Central intervendrá con U$S 150 millones por día si el dólar trepa al techo de la banda en $ 51,50.

Debemos tener presente que el Tesoro Nacional seguirá vendiendo todos los días U$S 60 millones, y que el producido de esa venta quedara alocado en el Banco Central y no podrá ser utilizado para colocar ese monto en bancos oficiales. Ese dinero se utilizará para enfrentar compromisos en pesos del Estado Nacional durante el corriente año.

El gobierno busca que el dólar se ubique como mínimo en el piso de la banda de la zona de no intervención, es decir busca que se ubique en un precio de $ 39,8 y no le disgustaría que cotice por debajo de dicho valor. Esto implica que volvemos a un tipo de cambio muy similar al que teníamos en los años 2012 o 2013.

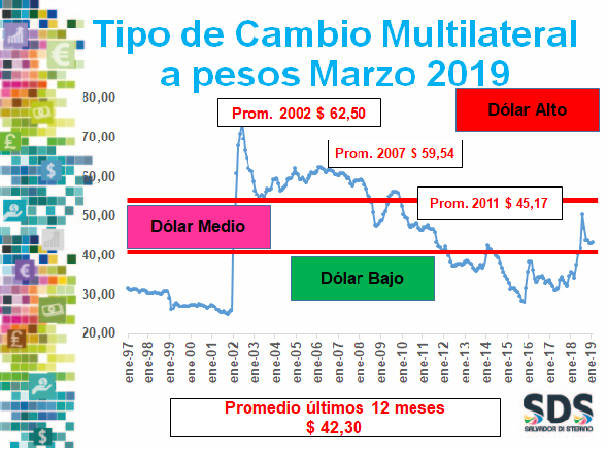

Recordemos que el discurso del presidente del Banco Central cuando asumió, nos dijo que el tipo de cambio estaba en los niveles del año 2003 y era un valor muy competitivo, a precios de hoy, para tener un tipo de cambio en precios del año 2003, el valor debería ser de $ 56,33 por dólar.

En la presentación del informe de política monetaria de enero de 2019 el vicepresidente Gustavo Cañonero nos dijo que el tipo de cambio se ubicaba en el nivel del año 2011, y que era un nivel muy competitivo para nuestra economía, a precios de hoy sería un dólar de $ 45,17.

Con las medidas adoptadas es muy probable que el tipo de cambio se ubique muy pronto en niveles inferiores a los $ 40,00 lo que implica que perderemos competitividad en materia economía. Todas las exportaciones argentinas tienen un impuesto a las retenciones fijos que va entre $ 3,00 y $ 4,00 por dólar. Una baja del tipo de cambio implica una suba porcentual del impuesto, en el mismo momento que las materias primas que exportamos caen de precio, una medida muy inoportuna, pero ya sabemos que Guido Sandleris no sabe de exportaciones y menos de agro, en marzo de 2018 esperaba una reactivación de la economía (lo declaró en el programa Animales Sueltos de América TV), cuando en esa fecha la sequía le hacía perder al país millones de dólares. Sabe de agro como yo de polo.

El Banco Central congela la base monetaria, trata de maniatar al dólar, y pretende obtener como resultado una desaceleración de la inflación, consecuentemente una fuerte baja en la tasa de interés. Si la expectativa de inflación cae a niveles del 36% anual para los próximos 12 meses, no tiene sentido una tasa de plazo fio en torno del 50% anual, esta tasa debería arbitrar fuertemente a la baja.

Una baja en la tasa de plazo fijo puede hacer replantear a los inversores si deben seguir con el dinero a tasa o pasarse a dólares, lo que podría genera una mayor demanda de dólares en el mercado, con el atractivo de quienes estuvieron en pesos capturando rentabilidades del 4% mensual en los últimos meses, pueden comprar un dólar a menos de $ 40,00 y convalidar ganancias en dólares extraordinarias.

El total de dinero en plazo fijo y caja de ahorro nominado en $ asciende a un total de $ 1.964.607 millones, que serían unos U$S 46.400 millones. Si un 20% de este total se pasa a dólares, se llevan del mercado U$S 9.280 millones. Esto sería una tragedia para el gobierno. En consecuencia, el gobierno necesita que el dólar baje, pero no puede aflojar la política monetaria de no emisión y tasas elevadas, con lo cual de la recesión no se salva nadie. Igual análisis podríamos realizar para el stock de lecap en el mercado, pero no queremos inundar el informe de números.

Respecto del dólar futuro, creemos que seguirá teniendo valores elevados, porque el dólar futuro es el dólar hoy más una tasa de interés, puede bajar si el precio contado disminuye, pero no vemos una fuerte caída de la tasa de interés en lo inmediato.

Conclusión

. – El gobierno busca denodadamente que el dólar baje a niveles inferiores a $ 40,00 en el corto plazo, para ello cuenta con el apoyo del Tesoro que vende U$S 60 millones por día, los dólares de la cosecha que se irán liquidando en a medida que transcurra el mes de mayo, y la menor demanda de dólares de empresas e individuos producto de la recesión económica.

. – Un dólar debajo de $ 40,00 debería detener momentáneamente la suba de precios de los servicios públicos como el gas y energía eléctrica, como también una paz en el precio de los combustibles.

. – La inflación podría bajar aún nivel de 2,5% mensual, y esto proyectar una inflación del 36% anual, con lo cual la tasa de interés de plazo fijo podría bajar a niveles del 40% al 45% anual, y la tasa leliq a niveles del 55% anual.

. – El presidente del Banco Central deja una muy mala señal en el mercado. Está anunciando el cambio de un plan que viene cambiando en forma permanente. La política de incertidumbre monetaria dejara heridos en el mercado y no suma confianza, lo que denota que no existe una política de Estado, es todo prueba y error.

. – El plan de Sandleris debería llamarse “Hacia un cambio de reglas que ya antes te había cambiado”, si este plan fracasa el próximo se llamaría “No te molestes si te vuelvo a cambiar las reglas”. Esta sucesión de cambios en el discurso y la acción en materia monetaria y cambiaria no hace más que espantar a los inversores, en donde la suerte es lo que les permite tener rentabilidad, y no el seguimiento de las políticas oficiales, y las estrategias que se diseñan sobre tales politicas.